Refugii de criză: Cum să ne salvăm de inflație banii economisiți?

Cum să ne salvăm de inflație banii economisiți? Experții au mai multe recomandări, dar atrag atenția că nu există o singură măsură care să li se potrivească tuturor.

Mulți dintre cei care au făcut economii în lei sau în valută constată că au pierdut enorm în acest an din puterea de cumpărare a banilor pe care i-au strâns. De vină este inflația-record: aproape 16% în România, până în octombrie, și 10% în Zona Euro. Totul are legătură cu războiul început de Vladimir Putin în Ucraina, care s-a adăugat la criza economică deja provocată de pandemie.

Monedele

Și când vrei să-ți păstrezi economiile în depozite bancare, cea mai bună strategie este diversificarea, spune analistul financiar Iancu Guda. „Cel mai bine e să păstrezi banii în cele trei monede importante: cea locală, în care ai cheltuielile de trai; în euro, pentru că ești în Uniunea Europeană, iar 70% din tranzacțiile comerciale ale României sunt în euro, deci orice apreciere a leului ar însemna scăderea euro, și atunci ce pierzi cu stânga câștigi cu dreapta; și în dolar, moneda cu cea mai mare circulație internațională“, explică analistul.

Iancu Guda recomandă ca banii să fie împărțiți, în cazul unei astfel de soluții, 40% în lei și câte 30% în euro și dolari, pentru că o astfel de structură ar proteja mai bine puterea de cumpărare a banilor în fața unei inflații medii pe cinci ani.

„Legea care funcționează întotdeauna pe termen mediu-lung, adică peste cinci ani, este legea parității puterii de cumpărare: moneda cu inflație mai mare pe termen mediu se depreciază. Așa că, dacă ai depozite și în lei, și în euro, pe măsură ce leul se depreciază în fața euro, componenta în euro câștigă. Și atunci, plus cu minus se compensează; nu câștigi, dar nici nu pierzi“, spune expertul.

Dacă toată lumea dă buzna să-și schimbe banii în euro și dolari, cererea pentru aceste valute crește, iar ele se vor aprecia față de leu, spune Alexandra Smedoiu, președinta CFA Society România și partener Deloitte România.

„Trebuie să știi pentru ce dorești să folosești banii respectivi. Dacă ne referim la un fond de urgență, acesta trebuie să fie disponibil imediat, deci e recomandat să fie ținut în lei. În schimb, dacă economisim pentru achiziția unei locuințe, mai ales că prețul acestora este stabilit în general în euro, e mai indicat să economisim în euro“, recomandă Andreea Lăcătuș, treasury sales dealer al Băncii Comerciale Române (BCR).

Dobânzile

„Când privim spre propriul buzunar, constatăm că leul s-a depreciat în ultima perioadă, dar nu e de așteptat ca moneda noastră națională să fie foarte volatilă în continuare“, spune Alexandra Smedoiu. Ea le recomandă celor care vor să economisească să caute instrumente financiare cu dobânzi cât mai apropiate de rata inflației.

În prezent, nicio bancă nu oferă dobânzi la depozitele în lei cât de cât apropiate de rata inflației. Cea mai tentantă ofertă e la TBI Bank: 10%/an pentru depozitele în lei pe 5 luni deschise înainte de sfârșitul anului. Tot TBI oferă la depozitele clasice pe 12 luni o dobândă de 9%. Intesa SanPaolo e aproape, cu 8,75% pe an, Banca Românească are 8,5%/an la depozitele pe 6 luni, iar ProCredit oferă 8,3% pentru cele pe 12 luni.

Dintre băncile cu o cotă mai mare pe piața locală, CEC are cea mai avantajoasă ofertă de a deschide un depozit: 8,2% pentru depozitele noi pe un an. UniCredit Bank propune 8%, iar restul băncilor – sub această cifră, până la 5,5%, în cazul BCR. Cine încasează și salariul aici mai primește un bonus de 1,3%/an.

Cât despre depozitele în euro și dolari, și ele au început ușor-ușor să-și facă din nou apariția în ofertele băncilor, după ce mai multe instituții financiare pur și simplu anulaseră opțiunea economisirii în alte monede la începutul anului. E drept că ING, de pildă, oferă 0% dobândă la euro, dar se oferă, măcar, să-ți păstreze banii în siguranță și nu taxează la închiderea contului. Cea mai bună dobândă la economiile în euro o oferă Banca Românească: 2,25% pe an. Suma minimă de depozitat: 150 de euro. ProCredit oferă 1,6%. Dintre băncile mari, CEC plătește 1,55%, iar Banca Transilvania, 1,5%/an.

La dolar, situația e și mai particulară. Puține bănci oferă acest instrument de economisire. Dar, la unele bănci, dobânda e chiar mai bună decât la euro. Un exemplu e Banca Transilvania, care oferă, incredibil, dar adevărat, 3,5%/an. Adică mult peste dobânda la euro. Un document de pe site-ul Garanti BBVA, datat 1 octombrie, indică, de asemenea, o dobândă de 3%/an la depozitele pe 12 luni în dolari, cu toate că moneda americană a depășit deja euro.

Dolarul

Pentru Alexandra Smedoiu, perioada de cumpărat dolari pare să fie în spate. „Dolarul deja a atins un potențial, deci să schimbăm din moneda națională, la care putem obține un randament bun, către dolar, care acum e scump, e o decizie care trebuie cântărită foarte bine. Beneficiile nu sunt deloc evidente“, spune președinta analiștilor certificați financiar. Ea crede că probabil mai devreme decât mai târziu „vom vedea un joc de rebalansare pe cursul euro-dolar“.

Profesorul de economie Bogdan Glăvan, de la Universitatea Româno-Americană, e însă gata să parieze pe forța dolarului de a ieși bine din orice criză. „Așa s-a întâmplat și în 2009. Capitalul se refugiază în activele cele mai sigure. Iar asta creează o tendință de apreciere a dolarului“, crede Bogdan Glăvan. „În opinia mea, dolarul va continua să se mai aprecieze. Și mă aștept ca euro să mai scadă față de dolar“, apreciază universitarul.

„Dacă ne uităm în spate, în ultimele 12-18 luni, cel mai bun plasament în valută ar fi fost cu siguranță în dolari. Nu putem ști cât va mai dura întărirea dolarului. Cât timp inflația va fi mare în SUA, Fed (banca națională a Statelor Unite, n.r.) va continua creșterea dobânzilor. Când se va întrezări o temperare a inflației în SUA, ne putem aștepta la o revenire a monedei unice euro în fața dolarului“, apreciază Andreea Lăcătuș.

La rândul său, Iancu Guda crede că dolarul crește doar temporar. „Mai înainte, o bună perioadă a scăzut. În perioada de început a pandemiei, euro a câștigat cam 15% față de dolar“, amintește analistul.

Potrivit acestuia, pe termen scurt, fluctuațiile sunt determinate de creșterea economică și de inflație. „Zona Euro este mai afectată de războiul din Ucraina, așa că are creștere economică mai mică și inflație mai mare. Economia americană e mai puțin afectată, așa că suferă mai puțin, iar Fed a putut crește dobânzile mai accelerat“, explică Iancu Guda. El precizează că dobânda-cheie din SUA este acum de peste două ori mai mare față de cea impusă de Banca Centrală Europeană. „Automat, și capitalurile se duc spre dolar. Statul american se împrumută pe zece ani cu o dobândă de 3,75%, adică o dobândă foarte ridicată, la un risc aproape zero“, estimează analistul. El crede că situația dolarului mai puternic față de euro va persista probabil până la jumătatea lui 2023.

Aurul

Dintre toate valorile care se conservă bine pe timp de criză, aurul este cel mai strălucitor. Le ia ochii și mințile oamenilor de mii de ani. În secolul al XXI-lea, era noastră, poți cumpăra lingouri de la două grame la un kilogram, la un click distanță. Minilingourile de aur de 24 de carate, turnate de bijutieri sau de specialiștii în domeniu, se găsesc online la prețuri între 653 și 850 de lei, în funcție de compania de la care cumperi.

Bine de știut, Monetăria Statului pune, de asemenea, în vânzare, în magazinele sale fizice, lingouri de aur de 1 gram, 2 grame, 5 grame, 10 grame, 20 de grame, 50 de grame și 100 de grame. „Toate lingourile sunt din aur puritate 999,9‰“, se arată pe site-ul instituției. Online, Bijuteria Cleopatra vindea lingoul de 100 de grame cu 31.500 de lei; iDiamonds.ro cerea pe aceeași cantitate 30.800 de lei, iar Aurom Investment – 28.393,94 lei, la data redactării acestui articol.

Cine crede că se pricepe și are curaj poate cumpăra aur și sub formă de monede. Un krugerrand, de 33,930 grame și 22 de carate, din Africa de Sud, e disponibil la comandă, la aproximativ 9.100 de lei.

Dintre băncile comerciale, BCR le oferă clienților posibilitatea de a investi în aur. Un lingou de 50 de grame și 24 de carate era cotat, la jumătatea lunii octombrie, la 15.243 de lei. Un baton de 100 de grame echivala cu 30.438 de lei.

Aurul își conservă bine valoarea, dar nu aduce mari câștiguri, sunt de acord mai toți experții intervievați recent de revista NewMoney. „Nu am văzut mari mișcări pe zona de aur, ceea ce înseamnă că marile portofolii, marii investitori și-au atins deja limita de deținere în metale prețioase“, spune Alexandra Smedoiu.

„Investiția în aur este bună pe un orizont foarte lung de timp, de ordinul deceniilor. Altminteri, nu oferă randamente la fel de bune ca alte instrumente“, spune, la rândul său, profesorul Bogdan Glăvan.

Pentru conformitate, un gram de aur era cotat pe 13 octombrie la 273,6 lei. Pe 1 ianuarie, aceeași unitate de măsură era cotată la 255 de lei. Iar cu un an mai devreme, pe 1 ianuarie 2021, cotația era de 241,4 lei.

Imobiliarele

Pentru cei atrași de valori tangibile, atracția imobiliarelor nu are egal. Chiriile au crescut cu 25% în ultimul an în București, dar asta nu e o garanție că lucrurile vor continua să meargă la fel de bine. „Sunt mai mulți factori care se bat cap în cap“, atrage atenția profesorul de economie Bogdan Glăvan. „Observăm, pe de o parte, o scădere a cererii, ceea ce ar trebui să aducă prețurile în jos. În schimb, inflația încearcă să împingă prețurile în sus. Vedem și o scădere a ofertei, iar una peste alta nu ne ajută să ajungem la o concluzie“, spune economistul. Din punctul său de vedere, singura certitudine e „o strâmtare a pieței“, adică o reducere a numărului de tranzacții. „Dacă cineva se va afla în situația de a avea nevoie să vândă, fie va reduce mult prețul, fie nu va vinde“, crede Glăvan.

Pentru Alexandra Smedoiu, efortul investițiilor imobiliare merită doar pe termen lung. „Randamentul dat de chirii este extrem de volatil. Cine nu-și mai permite să cumpere vrea să închirieze. E o decizie care trebuie cântărită foarte bine“, concluzionează experta.

Bogdan Glăvan atrage atenția că, pe termen lung, creșterea valorii unei proprietăți nu mai e doar o chestiune de cerere și ofertă. „Prețul în România va crește, nu anul viitor, dar pe termen lung, da. Totul va crește aici: și prețul la pătrunjel, și salariile, și prețul caselor, pe măsură ce vom ajunge la nivelul de venituri și de dezvoltare similar cu cel din vestul Europei.“ Sfatul său pentru cei care au pus deoparte doar sume mici: să-și ia ce le trebuie la prețurile de acum, nu la cele de peste un an. „Poate e nevoie de un frigider sau de alte electrocasnice mai economice sau știi că la anul vei avea nevoie de cauciucuri la mașină. Dacă aștepți, vei plăti mai mult“, explică profesorul de economie. „Altminteri, dacă vrei să economisești pentru nepoți, sigur că e bine să ai un portofoliu mai diversificat: și aur, și imobiliare“, spune Glăvan.

Iancu Guda are doar argumente contra. „Românii sunt deja foarte expuși pe piața imobiliară. 77% din avuția poporului este în case, la o mediană de vârstă de 42 de ani. E o expunere de două ori mai mare decât ar trebui“, apreciază economistul. În opinia sa, „cine vizează independența financiară, la mediana vieții, adică la 45 de ani, ar trebui să aibă în casa în care stă cel mult o treime din avere. La noi e mai mult decât dublu“, spune Guda.

Cu a doua casă, menită să aducă venituri în familie, e și mai prost. „Oferta, pe piața de imobiliare, face profituri foarte mari. Dezvoltatorii beneficiază de scăderea TVA, pe care nu au trecut-o în prețul final, în beneficiul clienților. Chiar dacă materiile prime s-au scumpit, nu reprezintă mai mult de 30% din costuri, iar costurile nu sunt mai mult de 50% din preț. Cu alte cuvinte, dezvoltatorii construiesc cu 1.000 de euro metrul pătrat și vând cu 2.000 de euro“, susține analistul. Iancu Guda spune că, potrivit calculelor sale, investițiile în imobiliare, pentru chirie, se recuperează în 25 de ani. În schimb, la bursă, sumele investite sunt recuperate într-un deceniu.

Bursa

Dintre cele 20 de companii care formează indicele BET, cele mai multe au venituri cu 50% și profituri cu 100% în creștere în acest an față de anul trecut, susține Guda. Pe scurt, companiile sunt mai valoroase, dar indicele a scăzut cu 10% în acest an. „Ceea ce înseamnă că în acest moment acțiunile sunt practic vândute cu discount“, spune expertul.

„În momentul de față, bursa e supusă unor presiuni de naturi diferite, de la inflație la războiul din imediata vecinătate a României. Istoria ne-a arătat că perioadele tulburi pot fi momentele bune de cumpărare. Totul depinde de orizontul de timp. Investiția de astăzi se poate dovedi păguboasă peste câteva săptămâni. Pe o perioadă mai îndelungată, poate aduce însă randamente interesante“, susține Andreea Lăcătuș.

Avantajele sunt multe, iar riscurile puține, susține, de asemenea, Iancu Guda. „Poți investi și sume mici, 100 de lei pe lună. Poți vinde și cumpăra imediat, online, printr-un simplu click. Iar de la 1 ianuarie 2023 se aplică o taxă de 1% pe câștig, față de 3% la vânzarea unei proprietăți din întreaga valoare a acesteia sau 10% taxe pe chirii“, spune Guda.

Din punctul său de vedere, cel mai important e ca investițiile să fie făcute constant, lună de lună, an de an. „Lumea se concentrează de obicei pe moment și pe instrument, dar degeaba îți dau cel mai bun ciocan dacă tu te apuci să speli geamuri cu el“, explică Guda.

Ca să nu aibă expunere pe o singură monedă, cine se decide să investească poate folosi 40% din sumă pe piața locală, cumpărând acțiuni din indicele BET. Câte 20% pot merge către S&P 500, indicele american, DAX, indicele german, FTSE – bursa din Londra. Diversificarea e din nou principalul avantaj, susține Guda. „Așa, ai expunere pe leu, dolar, euro și lira sterlină și o investiție diversificată pe multe monede, pe multe industrii și companii. Randamentul potențial real e de cel puțin 7%, adică șapte procente peste rata inflației. E drept că e greu să obții un astfel de randament în fiecare an. Dar dacă reușești, îți dublezi, practic, banii la fiecare 10 ani.“

Acest articol a apărut în numărul 150 al revistei NewMoney.

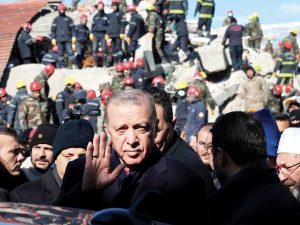

FOTO: Getty