Ce riscă economiile dezvoltate pe fondul neîncrederii în clasa politică tot mai fragilă

Brexit, tarife comerciale, prăbușiri monetare, o creștere alarmantă a economiei chineze sau cvasiimplozia financiară din Italia sunt doar câteva dintre multele evenimente care, în ultimii doi ani, i-au luat prin surprindere pe politicieni, companii sau pe investitori. Reflexul a fost de a trata fiecare problemă separat, riscul este să rezolvi una, dar să apară alta.

Acest articol a apărut în numărul 43 (25 iunie – 8 iulie) al revistei NewMoney

Abordarea de la caz la caz este legitimă, însă limitativă pentru că scapă firul roșu comun care leagă acest gen de probleme undeva foarte profund. Iar ramificațiile lor sunt inevitabil accentuate de inegalitățile pe care le antrenează ritmurile diferite de creștere mai ales în cazul economiilor avansate, în special cea americană.

Cu cât se înțelege mai bine acest șir cauzal, cu atât lumea va fi mai echipată să navigheze printre surprize precum cele de mai sus.

Pe parcursul ultimilor zece ani de la cea mai recentă criză financiară mare a lumii, o parte dintre eforturile de redresare s-au concentrat pe consolidarea sistemului bancar și reducerea riscurilor de contaminare. Ani la rând, băncile centrale au recurs la măsuri experimentale și neconvenționale pentru a menține scăzute ratele dobânzilor și a injecta lichidități în economii – practic, au cumpărat timp necesar pentru ca economia lumii să se vindece.

OPTIMISMUL NU E SUFICIENT. Problema este că prea mulți ani de creștere plată, care nu a inclus toate categoriile sociale, nu doar că subminează potențialul și performanța economică, dar afectează mult și țesătura socială, erodează instituțiile- cheie și alimentează politicile urii. În ultima vreme, economiștii lumii par să fi ajuns la un consens așa că au decis că trebuie să scoată din „noua normalitate“ politicile economice care întrețin această creștere dezamăgitoare.

Acest optimism a fost dublat și de anul financiar excepțional 2017, când piețele financiare și companiile au performat puternic, sfidând cumva turbulențele geopolitice. Raliul de creștere impresionant a culminat cu un salt de peste 20% pe piețele de capital. Profiturile companiilor au crescut și ele solid, astfel că majoritatea acestora au avut suficient cash pentru a răscumpăra acțiuni, plăti dividende sau a face achiziții și investiții.

Și creșterea a fost cu adevărat globală. Un fenomen sincronizat care a reușit să se autoperpetueze și de la care specialiștii așteaptă ceva cu adevărat nou pentru economia lumii: pe de o parte, să se cristalizeze un mediu mai propice pentru un soi de coordonare globală a creșterii economice, pe de alta fiecare țară să fie stimulată astfel încât să adopte noi politici care să susțină dezvoltarea.

RISCUL FISURILOR. Pentru că evident rămâne o configurație fericită, dar care își are fisurile ei. Este o dezvoltare globală cu multe aspecte vulnerabile ce pot oricând erupe. Unele dintre ele pot fi surprinzătoare, dar în ansamblu, acestea sunt cauzate de factori precum încrederea, lipsa de acțiune, diferențele la nivelul ritmurilor de creștere, neintervenționismul băncilor centrale pe anumite aspecte.

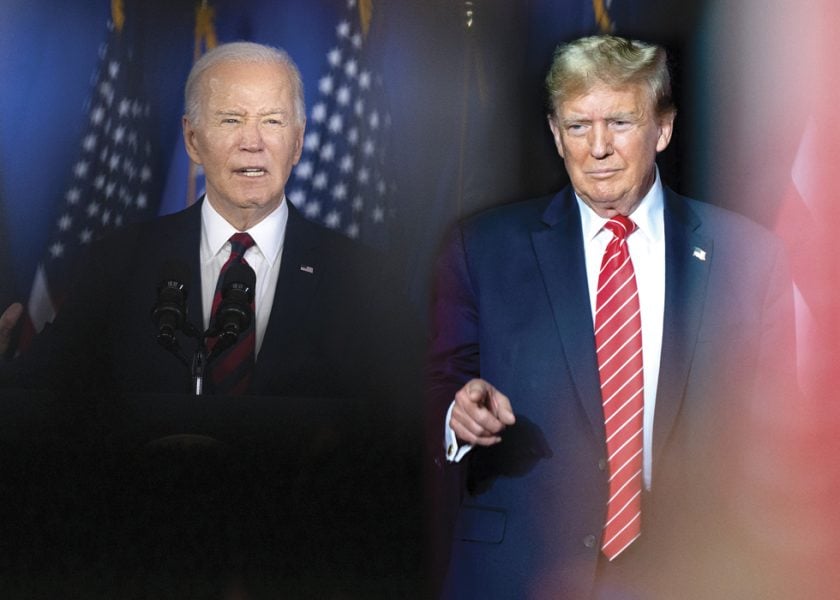

Este nevoie de timp pentru a reda încrederea. Chiar dacă lucrurile s-au mai îmbunătățit, deficitul de încredere nu a dispărut. Cel mai clar se vede în mișcările antisistem – de la alegerea lui Donald Trump, a lui Emmanuel Macron până la noul guvern din Italia sau saga Brexit-ului. Toate acestea reflectă un electorat dezamăgit care caută să schimbe un sistem în care nu mai are încredere.

Iar fără încredere este extrem de dificil de obținut consensul politic necesar pentru chestiuni economice adesea transpartinice – de pildă, modernizarea infrastructurii în SUA.

În absența acțiunii politice, totul devine mai dificil și paralizia este vizibilă în mai multe sectoare economice. Dintre economiile mari ale căror potențiale probleme riscă să devină sistemice pentru economia globală în cazul unei noi crize, doar cea americană a adoptat mai multe reforme care să susțină un ritm mai ridicat de creștere.

Companiile americane au salutat descentralizarea și reducerea fiscalității și dau semne că sunt mai dispuse să facă mai multe cheltuieli pe fondul unei piețe a muncii întărite. În economiile altor țări însă, politica și politicile economice au rămas în urma realităților, ceea ce înseamnă că o dezvoltare economică globală robustă și sincronizată nu este încă posibilă.

Saltul economiei europene se dovedește a fi rezultatul unui natural proces de revenire, și nu al unor politici anume. Prin urmare, va fi greu de susținut pe viitor dezvoltarea, ba chiar vin semnale îngrijorătoare dinspre Grecia sau Italia al căror PIB este puțin peste nivelul cu care au aderat la zona euro și încă sub nivelul atins la momentul izbucnirii crizei financiare de acum zece ani.

În unele economii mari, creșterea economică s-ar putea dovedi chiar ceva meteoric, nicidecum un progres real, durabil – cazul Braziliei, unde creșterea de după demisia președintelui, Dilma Rousseff, aproape că s-a evaporat.

UN PUZZLE DE PROVOCĂRI. Unele chestiuni rămân puțin înțelese. Constrângerile de natură politică ce sugrumă acțiunile decisive în plan economic au la bază un adevărat puzzle. Una dintre piesele de rezistență este, ca de fiecare dată, slaba productivitate. Dacă adăugăm și corelația istorică dintre șomaj, salarii și inflație, se nasc întrebări legitime despre cât de repede va reuși lumea să inverseze în mod real adâncirea accentuată a inegalității privind venitul, prosperitatea generală și oportunitățile.

La tot ce știam să adăugăm impactul masiv al schimbărilor tehnologice – inteligență artificială, big data, mobilitate. Este o triadă care ne schimbă nu doar ceea ce facem, ci fundamental cum facem ceea ce facem. La nivel individual sunt mutații care pot aduce cu sine marginalizarea, alienarea și radicalizarea unora.

Retragerea treptată a plasei financiare de siguranță creează și ea riscuri. Băncile centrale nu mai încearcă să suprime volatilitatea financiară (de exemplu, Banca Centrală Europeană (BCE) a vorbit puțin și nu a făcut nimic pentru a calma situația pe piața bondurilor italiene).

Dar lucrul la care trebuie să fim în mod special atenți sunt diferențele ratelor de creștere pe anumiți indicatori. În contextul unui moment de avans economic sănătos în SUA – un ritm impresionant de creare de noi locuri de muncă și de creștere a salariilor –, diferențele de creștere vor cotinua să favorizeze economia americană. FED va urmări să țină sus rata dobânzilor, ceea ce va menține un dolar puternic. Dacă lumea ajunge la un război comercial, economia americană va fi mai puțin afectată comparativ cu alte economii dezvoltate ale lumii.

Și ambele scenarii implică riscuri mai ales pentru economiile emergente. În cazul în care contextul local are vulnerabilități – Argentina, Turcia – atunci un dolar puternic și o rată mai mare a dobânzii impuse de FED pot atrage după sine deprecierea monedelor locale, destabilizarea unor segmente ale piețelor financiare și inhiba activitatea economică. Iar dacă izbucnește războiul comercial, implicit va crește amenințarea instabilității financiare la nivel global.

Vestea bună este că intensificarea acestor tendințe nu este implacabilă. Factorii de decizie le pot dezamorsa, dar este nevoie de voință politică și ajustări permanente. Dar pentru că în politică tergiversarea este cel mai mare risc, companiile sunt cele care pot acționa chiar imediat – să-și reducă expunerea pe fluctuațiile valutare, să fie cât mai credibile, să depindă cât mai puțin de finanțările pe termen scurt, mai mult apetit pentru investiții în tehnologie și resurse umane pentru a putea fi mai rezistente și agile. La fel, investitorii au nevoie tot de un cocktail de agilitate, suplețe și rezistență pentru a naviga în volatilul mediu global.

Iar la un loc, companiile și investitorii trebuie să spere că guvernele vor fi mai responsabile în materie de politici de creștere. Nota bene: nu este atât o chestiune de ce anume este dezirabil din punct de vedere tehnic, ci mai curând de ceea ce este politic fezabil. Fructul ce trebuie cules nu este deloc prea sus. Doar că lipsa acțiunilor care să exploateze potențialul considerabil pe care-l are azi economia lumii crește riscul ca, dimpotrivă, să ajungem din nou la un recul și la o creștere a instabilității financiare.

Azi așa, mâine altfel

Economiile lumii au crescut parcă la unison în ultimii doi-trei ani, dar nu a fost o dezvoltare sustenabilă.

- Extaz. Anul 2017 a fost unul excepțional pentru economie, când piețele financiare și companiile au performat puternic, sfidând cumva turbulențele geopolitice. Investitorii au făcut bani din aproape orice tip de activ, iar volatilitatea a rămas extrem de scăzută.

- Agonie. Economia globală are azi mai multe vulnerabilități ce pot erupe oricând și anula creșterea fragilă din ultimii ani. Majoritatea au la bază mai mulți factori – lipsa de încredere, lipsa de acțiune a clasei politice în materie de politici economice, diferențele la nivelul ritmurilor de creștere etc.

Articol preluat din BloombergBusinessweek

de Mohamed A. El-Erian; adaptare de Mimi Noel

FOTO: Gulliver/Getty Images